近年、まさに「投資ブーム」が到来しています

その理由の一つとして、「人生100年時代」や「老後2000万問題」があげられます

どちらも大まかにいうと、「老後の資金準備」についての内容です

高齢社会が進むにつれ、銀行への預金だけでは老後に必要となる資金を賄うことが不可能だという考え方が増えてきました

この記事では、貯蓄だけではダメな理由や投資で資産が増える仕組みについても触れながら、わかりやすく解説していきます

・貯蓄と投資の違い

・投資で利益を得る仕組み

・投資をするうえで重要なこと

・投資初心者が知っておくべき投資商品

老後2000万問題というように、定年退職後から亡くなるまでの20~30年ほどの間に一人当たり約2000万円を自ら準備しておく必要があるといわれています

しかし、当然ライフスタイルによって金額は違ってきますし、公的年金の額も人それぞれです

だからこそ、「自分は老後にどのくらい必要だろう」ということを今のうちから考えておくことが非常に大切です

公的年金については以下の記事を参考にしてください

Contents

投資とは?

貯蓄と投資の違い

どちらも資産を形成するための手段ですが、具体的な違いとはいったいなんでしょうか

貯蓄は「お金を貯える」ことであり、銀行へ預金することなどをいいます

対して、投資は「お金を増やす」ことであり、株式や投資信託などを購入することをいいます

貯蓄の仕組み

銀行へ預金することでお金を貯えることを貯蓄といいます

預けたお金は保証されているのに加え、自由に引き出すことができるため、ほとんどの方は銀行へ預金をしていますよね

銀行は預かったお金を他の人へ貸し出したり、銀行を運用するための資金に充てたりしています

要するに、みんなからお金を預けてもらわないと、銀行は銀行としての役割を果たすことができません

だからこそ、そのお礼として銀行へ預けてくれている人に対して「利息」でお礼をしています

そういう意味では貯蓄も投資であるといえます

投資の仕組み

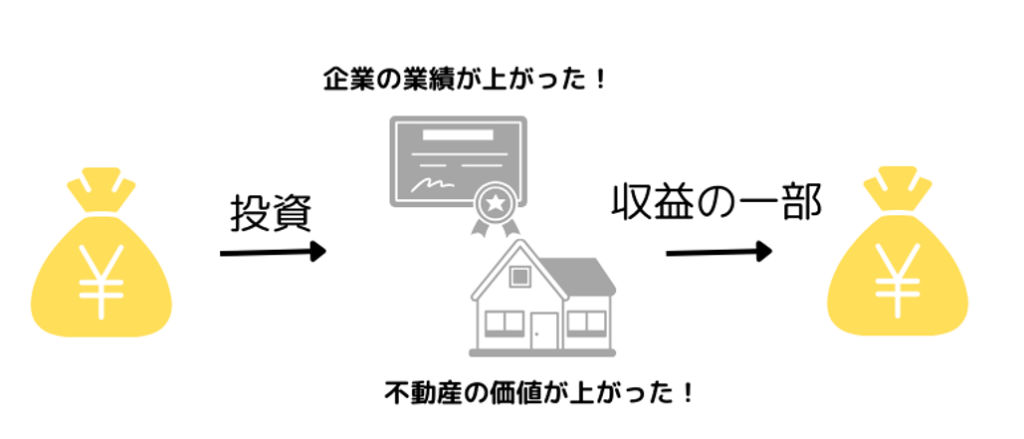

投資とは、利益を見込んで株式や債券、不動産などを購入することをいいます

反対に企業の業績が下がったり、資産の価値が下がると・・・

元本割れする可能性があります

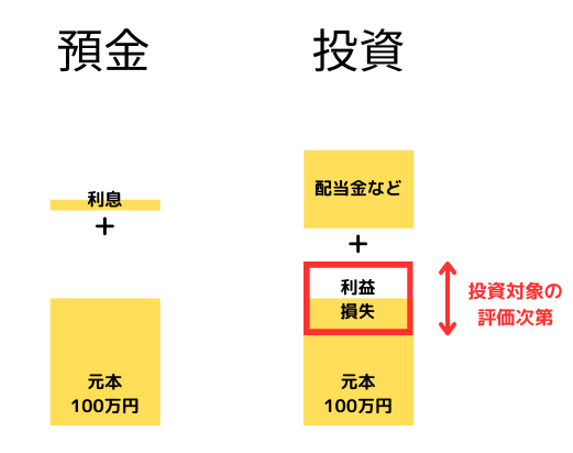

元本(もともと投資したお金)が保証されている預金に対して、元本が保証されていない投資は、価値の下落によって元本割れ(元々投資したお金を失う)する可能性があります

これが、投資は危ないといわれている要因でもあります

また、投資で得た利益には税金がかかります

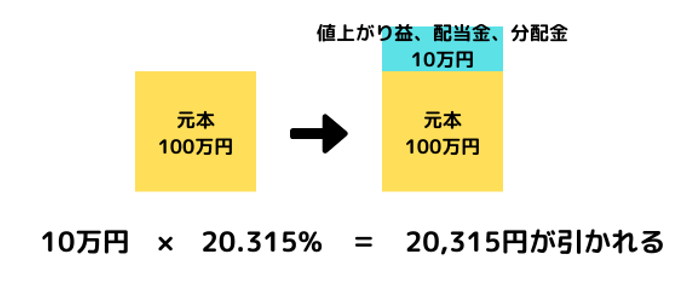

仮に10万円の利益を得たとすると・・・

所得税 ⇒ 15%

復興特別所得税(東日本大震災からの復興のための財源確保) ⇒ 0.315%

住民税 ⇒ 5%

合計20.315%が徴収されることになります

貯蓄と投資どっちが正解?

結論からいうと、どちらもすべきです

貯蓄と投資にはそれぞれメリットとデメリットがあり、上手に使い分ける必要があります

では、それぞれのメリットとデメリットをみていきましょう

| 貯蓄 | 投資 | |

| メリット | ・預けたお金は保証されている ・使いたいときに簡単に引き出せる |

・運用して資産を増やせる ・運用中の資産には手を出しにくいため貯蓄効果が高い |

| デメリット | ・資産は増えない ・つい使ってしまい貯蓄効果が低い |

・運用成績によっては元本割れが生じる ・資産状況がストレスになる場合もある |

「貯蓄だけしておけば損をすることはないから投資はやめておいたほうがいい」という意見を聞くことがありますが、貯蓄だけに頼るのもリスクがあることを理解しておく必要があります

その最たる要因がインフレーションです

インフレーションとは、物価が上がることでお金の価値が下がることです

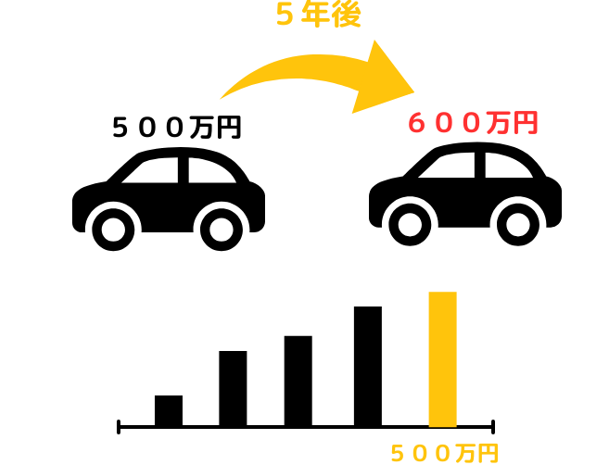

例えば、貯蓄だけしかしないという人が、500万円の車を買うために貯蓄をしているとします

そして、目標の500万が貯まった5年後、インフレーションによって車の値段が600万円に上がってしまっていたらどうでしょうか

「車の値段が上がり、お金の価値が下がった」ことにより、予定していた500万円では車を買うことができなくなりました

これが貯蓄しかしないことのリスクです

まさに今日本では、物価上昇がニュース等で騒がれているため、身に覚えのある方も多いのではないでしょうか

対して、投資をするおいてもリスクは発生します

貯蓄と異なり、資産を増やすことに重点を置いているため当然といえます

だからこそ、貯蓄と投資のバランスをうまく図ることで、リスクを分散させていかなければいけません

投資の心得

投資はお金を増やす基本です

銀行口座に一生懸命預け続けたところで、今の日本の預金金利はほぼゼロに等しいですが、投資は増える可能性があります

しかしその反面、減ることもあるということを忘れてはいけません

そのため毎月の収支がギリギリであったり、貯蓄がない人がするものではありません

・毎月の収支に余裕がない

・生活防衛資金(生活費の3カ月分)がない

・損失が出たら非常に困る

よく投資=ギャンブルと考える方が一定数存在する理由として、投資をするうえで必ず心得ていなければならない「長期、積立、分散」の3原則を知らないことがあげられます

長期投資

短期的な投資で利益を得ようとすると、「安く買って高く売る」といったことを繰り返すため、ギャンブルのような投資になってしまう要因となります

対して長期的に運用すれば、暴落があったとしても、長期的にみれば回復する見込みがあることから、長い期間をかけてコツコツと資産を増やすことができます

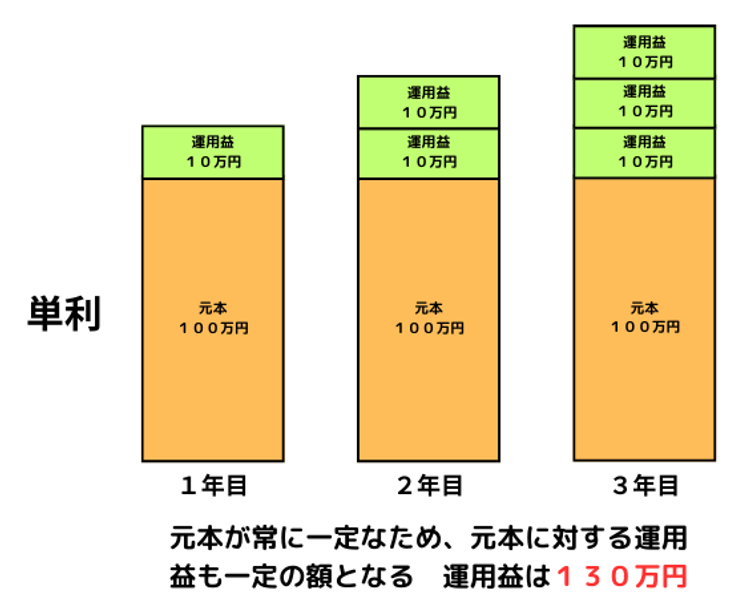

また、長期的に運用することによって、複利の効果が得られることも特徴です

たった3年でみればあまり変わらないように感じられますが、運用期間が長くなればなるほど、複利運用の運用益は大きくなっていきます

積立投資

積立投資とは、毎月決まった額の金融商品を購入することです

株価の上がり下がりを気にすることなく定期購入することができますので、初心者にもおすすめの資産形成方法です

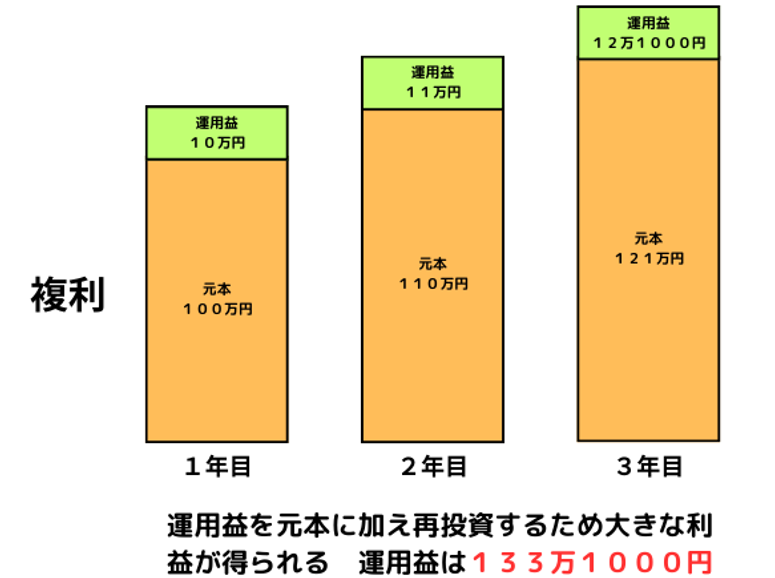

積立投資は、「ドルコスト平均法」という投資手法を実践することができます

では、実際にドルコスト平均法の考え方を、ウイスキーを例えに説明します

分散投資

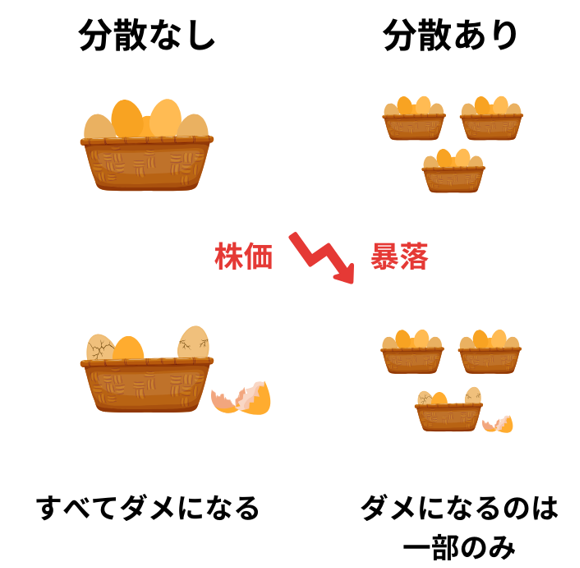

分散投資の考え方は、卵の入ったかごに例えるとわかりやすいです

一つのかごに卵をいれてしまうと落とした時にすべてだめになってしまいますが、かごを分けておくことで、他の卵を守ることができます

資産運用の考え方も同様で、一つの投資先に全ての資金をつぎ込むのは危険であり、投資先を分散させて、もしもに備えて自分の資産を守ることが重要です

①投資先の国、地域を分散させる

例:国内、米国、ヨーロッパ、アジア、先進国、新興国など

②金融商品を分散させる

例:株式、債券、不動産、金など

③時間を分散させる

例:積立投資

投資のリスク

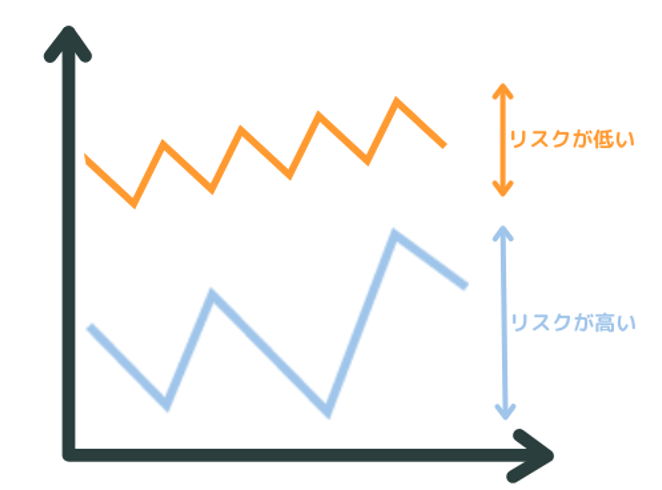

投資における「リスク」とは、値動きの幅のことをいいます

一般的にいう、リスクが高い=危険度が高いということではないということです

リスクが小さければリターンも小さく、リスクが大きければリターンも大きくなるというように、リスクとリターンは比例関係にあります

では投資における代表的なリスクを解説します

価格変動リスク

国内外の景気や株式を発行する企業の業績などにより、投資資産の価値が変動することです

値下がりするリスクだけをいうのではなく、値上がりも含め変動の振れ幅のことをいいます

株式投資や投資信託に強い影響力があります

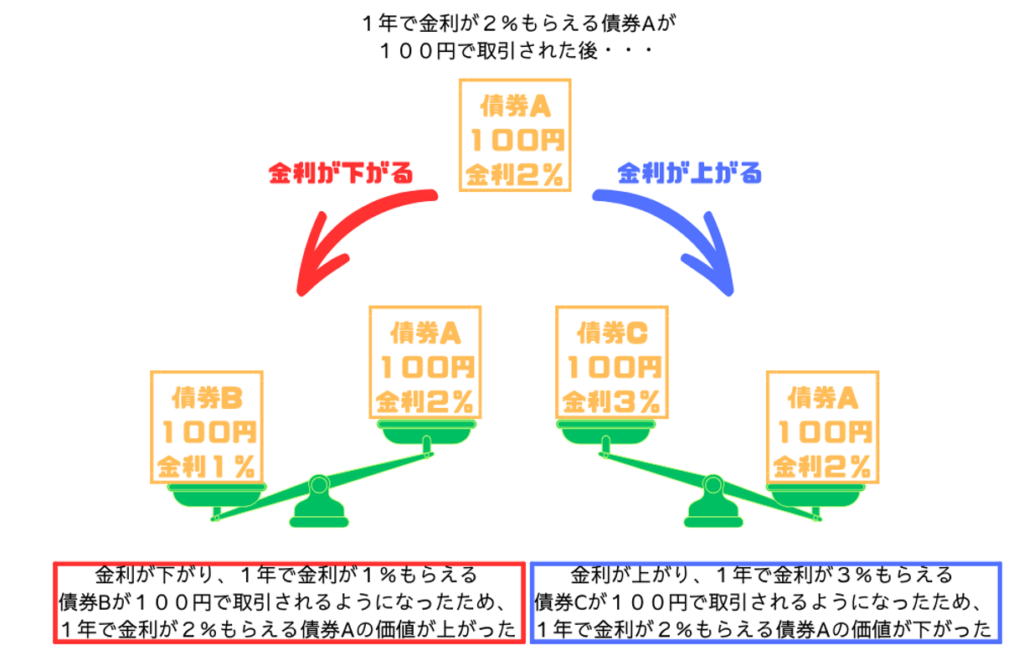

金利変動リスク

金利の変動により、投資資産の価値が変動することです

債券投資に強い影響力があり、金利が上がると債券価格は下がり、金利が下がると債券価格は上がります

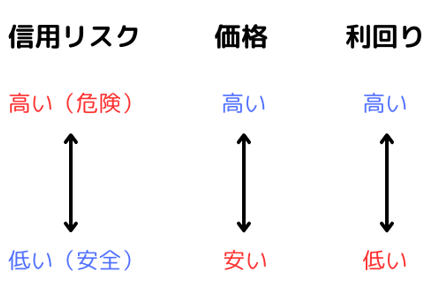

信用リスク

投資先の国や企業が財政難、経営不振などにより、利息や元本が払えなくなる可能性があることです

信用リスクが高ければ高いほど、危険であり、債券価格は安く、利回り(投資金額に対する収益の割合)も高いことを意味します

為替変動リスク

為替相場の変動によって、外貨建て資産の価値が変動することです

外貨のまま受け取る場合は影響はありませんが、円に換算するときに円高、円安の影響を受けます

投資の種類

投資には種類があり、初心者から始められるものや、ギャンブル性が高く「投機」とよばれるものまでさまざまです

| 商品 | 特徴 | リスク | リターン |

| 株式 | 証券取引所に上場された株式を購入する | 中 | 高 |

| 債券 | 国が発行する「国債」と企業が発行する「社債」がある | 低 | 低 |

| 投資信託(ファンド) | 投資の専門家が投資家から集めた資金で運用する | 中 | 中 |

| ETF(上場投資信託) | 日経平均株価やS&P500などの株価指数と連動した運用をする | 中 | 中 |

| REIT(不動産投資信託) | 不動産に投資し、家賃収入や売却益などから利益を得る | 中 | 中 |

| 確定拠出年金(iDeCo) | 毎月一定額を積み立てて、60歳以降に受け取る | 低 | 低 |

| 金、プラチナ | 金、プラチナを購入し、相場の変動により利益を得る | 中 | 中 |

| FX、バイナリーオプション | 外貨の売買で為替の変動により利益を得る | 高 | 高 |

| 仮想通貨(暗号資産) | デジタル通貨をインターネット上で取り引きする | 高 | 高 |

大きなリターンを得るには大きなリスクが伴うということが、この一覧表からもわかると思います

自分のリスク許容度にあった投資商品を選択することが重要です

今回は数ある投資の中でも、初心者が知っておくべき株式投資、債券投資、投資信託(ファンド)について詳しく解説をしていきます

投資初心者が知っておくべき投資商品

投資の原点「株式投資」

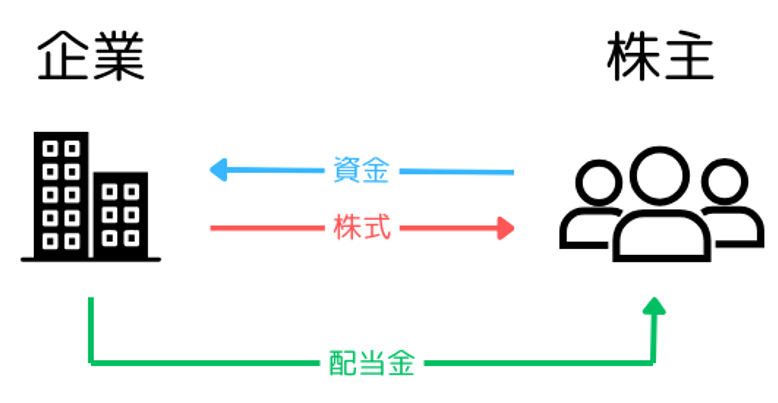

”投資の仕組み”のところで解説した通り、証券市場で株式を購入して株主になり、配当金や値上がり益、株式優待を得るものが株式投資です

私たち(株主)がA社の株式を購入するとします

A社の株式を保有している株主には、保有している株式に応じた利益を受け取ることができます

これが「配当金」と呼ばれる利益です

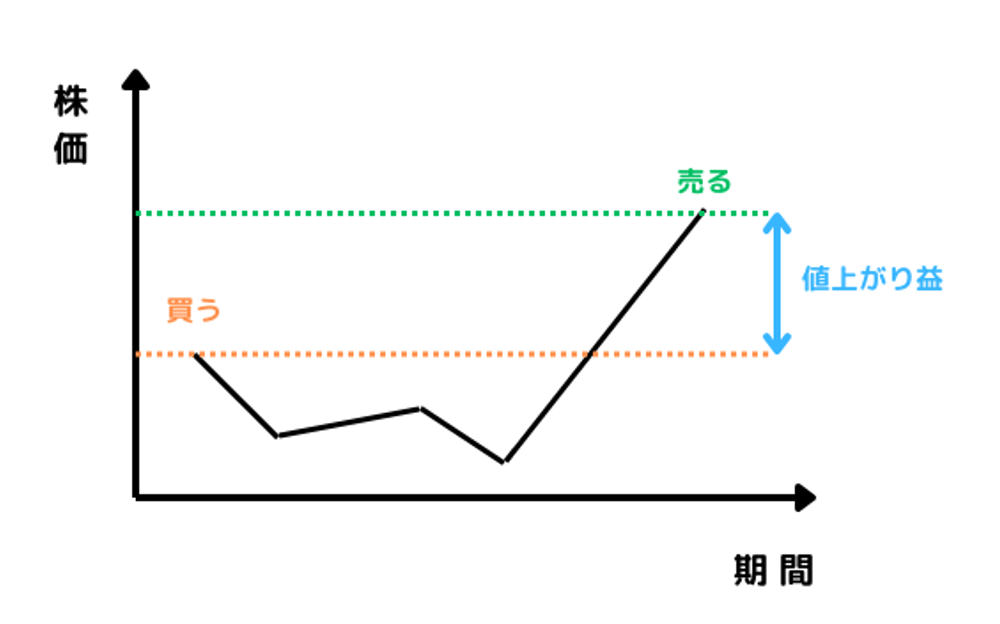

そしてもう一つ、購入時よりも値上がりしたタイミングで株式を売却することで、その差額に応じた利益を得ることができます

これが「値上がり益」と呼ばれる利益です

このようにして利益を得るのが投資の仕組みです

また、投資した企業の経営に参加できるのも株式投資の特徴です

保有している株式の数に応じて、企業の重要事項を決定する「株主総会」の場で議決権を得ることができます

株式投資は株価の変動で利益を得ることができるわけですが、なぜ株価は変動するのでしょうか?

答えは需要と供給のバランスです

その企業の株式が欲しいと思う人が多ければ、需要が供給を上回り株価が上昇します

対して、需要が供給を下回ると、値下げしなければ株式を買ってもらえません

需要と供給の関係には、株式を発行する企業の業績や景気が反映されるのはもちろん、為替相場や、政治の動向も影響を与えます

こういった理由から、株価は変動しています

株式投資をする際には、このような価格変動リスクを知っておく必要があります

低リスクを重視するなら「債券投資」

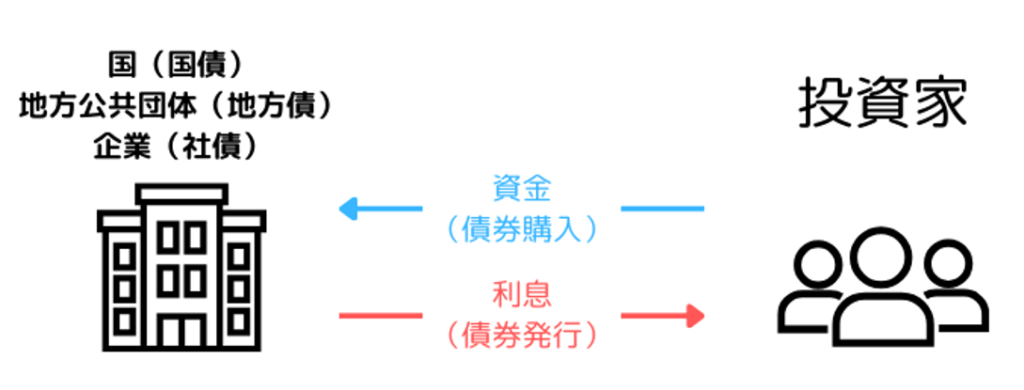

数ある投資の中でも比較的リスクが低いのが債券の特徴です

債権とは、国や地方公共団体、企業が投資家からお金を借りるために発行する「有価証券」です

投資家は債券を購入することによって、国や企業などの発行体へお金を提供し、その見返りとして利息を受け取ります

債券が低リスクだといわれる要因は、期間と利息があらかじめ決まっていることにあります

債券を発行した国や企業は、毎年決められた利率の利息を投資家へ支払い、満期がきたら元本を返さなければいけません

投資する側からすると、期間と利息が決まっていることから、先を見据えた投資が可能となります

また、必ず満期まで保有する必要はなく、期間中であっても売買は可能であるため、取り扱いやすくもあります

このようにして利益を得るのが債券投資です

いいことばかりのように思える債券ですが、当然リスクもあります

- 債券も株式と同様に価格が変動しているため、買った値段より売った値段が高ければ値上がり益が発生し、逆であれば損失が発生します(価格変動リスク)

- 債権を発行する国や企業が財政難、経営不振となれば決められた利率の利息が受け取れなくなる可能性があります(信用リスク)

- 外貨建ての場合、その通貨では満額であっても、為替の変動により円換算した場合に元本を下回る可能性があります(為替変動リスク)

以上のようなリスクを考慮しても、期間と利息が決まっている債券投資は、他の投資商品と比較しても安全性は高い商品となっています

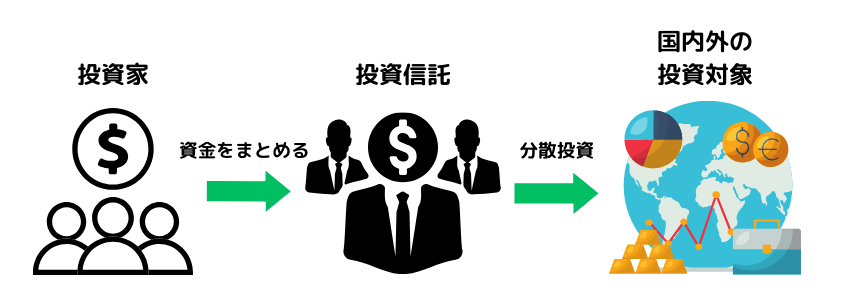

投資デビューにおすすめ「投資信託」

投資家からお金を集めて、一つの大きな資金として運用の専門家が複数の投資商品に投資するもので、投資額に応じて利益が還元されます

個別に株式や債券を買う場合は、まとまった資金が必要となりますが、投資信託であれば小額から始めることができます

また、投資に関して専門的な知識がなくても、代わりに専門家が運用してくれることから、投資初心者でも手を出しやすいのが特徴です

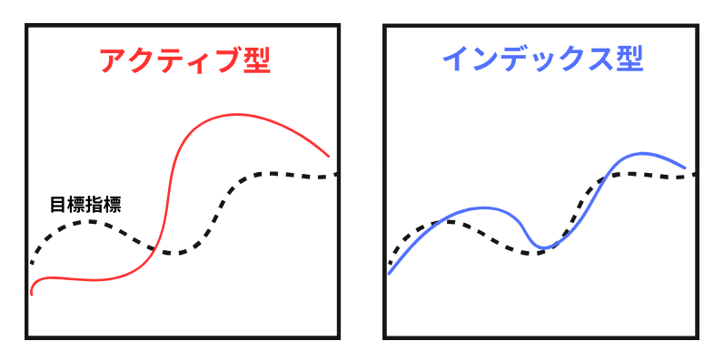

投資信託の運用方法には、大きく分けてアクティブ運用と、パッシブ運用(インデックス運用)の2種類があります

アクティブ運用は、目標とする指標を上回る運用成績を目指すもので、高いリターンが見込めますが、その分リスクも大きくなります

インデックス運用は、目標とする指標に連動する運用成績を目指すもので、アクティブ運用程の高いリターンは見込めませんが、低コスト、低リスクで運用することができます

投資信託の投資対象も株式や債券であるため、それらの投資商品と同様にリスクがあります

また、運用を依頼するという特性上、以下のような手数料が発生します

購入時手数料:投資信託を購入するときに販売金融機関に対して支払うものです。販売会社によって金額に違いがあります。

運用管理費用:投資信託を保有している間発生するもので、信託報酬ともいいます。投資運用会社、販売金融機関、信託銀行が行うそれぞれの業務に対して支払うものです。運用管理費用が高いからといって、成績に影響するものではありません。

信託財産留保額:投資信託を売却するときに発生するものです。換金するのに必要なコストを、保有し続ける他の投資家たちが負担するのは不公平なため、換金する人自身で負担するものです。運用会社に支払うものではなく、投資信託に残すお金になります。

まとめ

いかがでしたでしょうか?

手元の資産を増やす手段は、貯蓄と投資の2つしかありません

しかし、貯蓄だけでは限界があるため、リスクとリターンをよく考えて、上手に投資を活用していく必要があります

投資商品は数多くありますので、自分にあった投資方法を見つけ出し、無理のない範囲で資産形成に役立てていきましょう

最後まで読んでいただきありがとうございましたー!